|

记者 | 徐诗琪 悬在电子烟产业头上的最大不确定性终于尘埃落定。 10月25日,财政部、海关总署、税务总局联合发布《关于对电子烟征收消费税的公告》(以下简称《公告》),将电子烟纳入消费税征收范围,在烟税目下增设电子烟子目。 《公告》称,电子烟实行从价定率的办法计算纳税。生产(进口)环节的税率为36%,批发环节的税率为11%。 具体而言,电子烟生产环节纳税人,是指取得烟草专卖生产企业许可证,并取得或经许可使用他人电子烟产品注册商标(以下称持有商标)的企业。通过代加工方式生产电子烟的,由持有商标的企业缴纳消费税。电子烟批发环节纳税人,是指取得烟草专卖批发企业许可证并经营电子烟批发业务的企业。电子烟进口环节纳税人,是指进口电子烟的单位和个人。

《公告》还提到,纳税人出口电子烟,适用出口退(免)税政策。

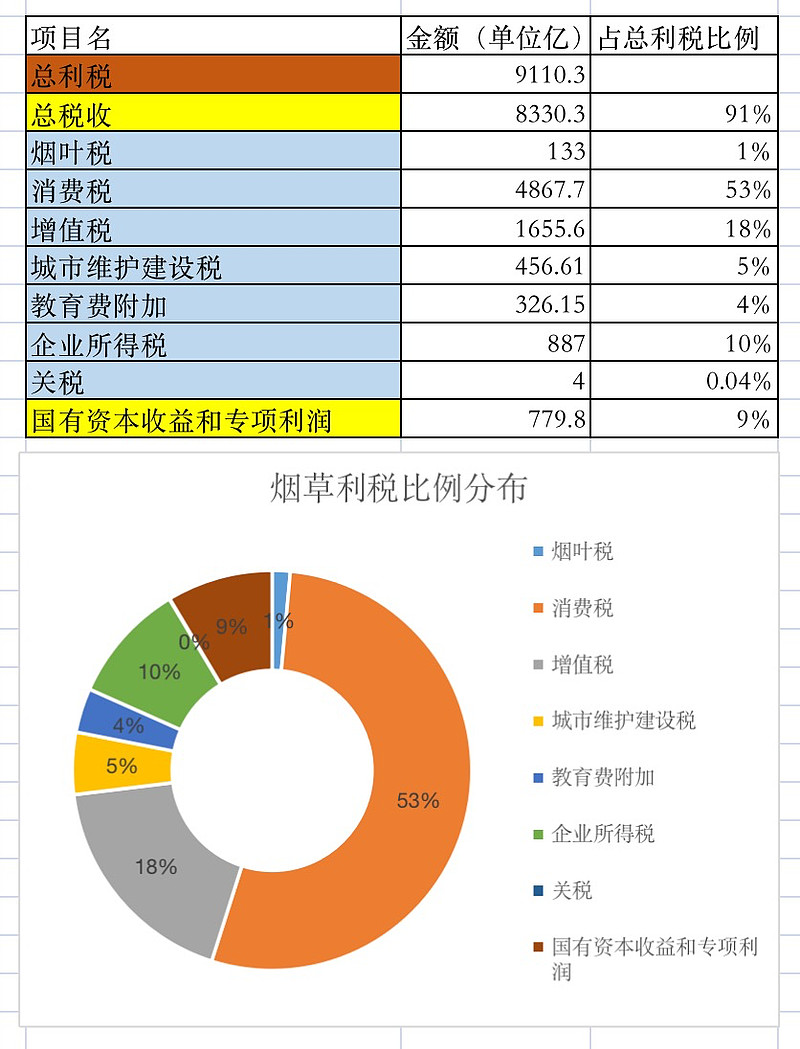

税率符合行业预期,出口不受影响 中国过去并未对电子烟征收消费税,仅按照普通消费品征收13%的增值税。传统烟草中消费税征收对象有卷烟、雪茄烟、烟丝三种,其中卷烟实施从量税+从价税。

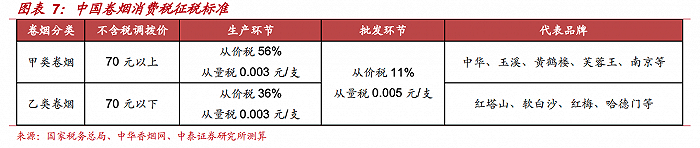

而卷烟又分为甲类卷烟和乙类卷烟,甲类指不含税调拨价70元以上的,乙类指70元以下的。乙类卷烟在生产环节征收36%从价税及0.003元/支的从量税;在批发环节征收11%的从价税与0.005元/支的从量税。此次电子烟消费税参考乙类卷烟,但没有增加从量税。

2021年,中国烟草实现工商利税总额1.36万亿元,占全国公共财政收入的6.7%。根据《2021电子烟产业蓝皮书》,2021年我国电子烟零售市场规模达197亿元人民币,同比增长36%。尽管市场规模还远远不及传统烟草,但电子烟渗透率正在提升,若不将其纳入消费税范畴,长远来看将造成烟草利税流失。 电子烟垂直媒体“格物消费”创始人马伟民对界面新闻说,“其实从业者很早就了解到,可能会按照乙种卷烟的税率去征收,所以大家对于这次征税并不是很意外,甚至可以说已经做好了准备。”

这一观点也能从许多券商研报得到验证。早在几个月前香烟生产成本,各研报就以乙类卷烟税率做出情况假设,推演加征消费税对电子烟行业可能造成的影响。 不过《公告》还有细则并未说明,有待进一步解释。现《公告》指出,生产环节的电子烟消费税应由商标持有企业缴纳,也就是品牌方。例如,思摩尔国际为悦刻品牌代工生产电子烟,则消费税由悦刻方面承担。马伟民指出,烟碱、烟油生产商也属于生产方,“这些生产商也获得了生产资质,那么他们是否需要缴税?这些问题还需要后续的解释。” 放眼全球来看,根据《2021年世卫组织全球烟草流行报告》,2020年全球各国封闭式电子烟税负平均值为21.92%(以该国最便宜的电子烟品牌税负/零售价计算),而G20国家卷烟平均税负为68.3%,中国为66.8%,可以看出全球电子烟税负普遍低于卷烟。 但有行业人士指出,消费税是只针对在国内销售的电子烟征收的,对于出口没有明确限制。中国深圳生产了90%以上电子烟,若针对出口电子烟加税,将使全球市场产生价格波动。《公告》显示,纳税人出口电子烟仍适用出口退(免)税政策。

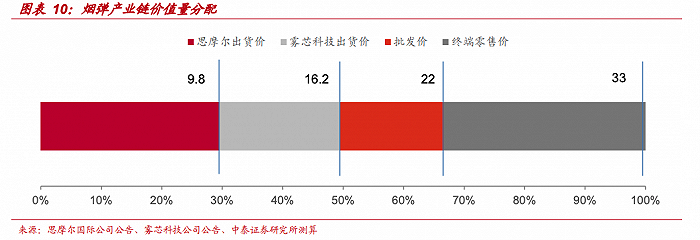

中国电子商会电子烟专业委员会也表示,电子烟行业将继续享有出口退税的优惠政策,可以彰显出国家鼓励出口的政策不会变。该委员会在此次政策制定中提交了相关建议和报告并被采纳。 加征消费税会否影响终端售价? “参考卷烟来看,卷烟线下零售的毛利并不高,正常是18-25个点,但电子烟毛利能到50%。这次加税,大概率会导致(电子烟终端零售)涨价。”一位不愿具名的行业人士表示。 此前中泰证券就以“36%+11%”的消费税税率对电子烟利润的影响做出了假设。按照悦刻品牌一颗烟弹33元的测算,征税前电子烟各环节总税负为4.3元,征税后增量税负可达到8.2-14.2元,也就是税负最高变为原先的3倍多。

注:按悦刻品牌一颗烟弹33元的零售价测算。 该研报假设,如果各环节毛利额占比不变,则代工端、品牌端所受冲击大于批发和零售端,各环节毛利率下滑幅度10-30个百分点。不过,通过产业链内部价格协商、终端价格上涨等方式,能够部分消化电子烟开征消费税的影响。 加税政策对于电子烟品牌方利润影响最大,但截至发稿尚未有电子烟品牌对此做出回应。行业内预计,后续产业链内将有议价调整,“比如品牌承担一部分,代工方承担一部分,不会让所有的成本都自己承担。” 值得注意的是,《公告》发出后,10月26日电子烟相关上市公司股价普涨。数据显示,电子烟板块指数今日涨了42.53,涨幅为3.01%,其中A股顺灏股份(含电子烟配件业务)涨10.14%;港股思摩尔国际涨14.43%,中国波顿涨6.36%;美股雾芯科技(悦刻母公司)涨14%。 马伟民表示,“税收环节启动,意味着行业已经有了长期发展的可能性,政策的不确定性已经排除。各个环节的利益分配都比较明确了香烟生产成本,大家都知道了游戏规则,其实是件好事。” (责任编辑:admin) |