|

当高端酒再度迈入奢侈品时代,业绩和估值将如何演绎? 实际上除高端酒之外,2016年以来国内奢侈品市场集中迎来爆发,豪车、化妆品、名烟等与中低端品牌分化明显加剧,究其原因,我们认为一方面居民收入分化驱动富人群体扩容,另一方面房价上涨带来财富效应。我们认为,奢侈品具备垄断特征,量价可以跟随消费升级、品牌集中而持续扩张,估值可看高一线,因此,高端酒将进入业绩估值双升的黄金时代。 高端白酒本质上属于奢侈品 高端酒品牌卓越、品质突出、产量稀缺、价格高昂,本质上属于奢侈品。奢侈品的定义为「一种超出人们生存与发展需要范围的中国高端名烟,具有独特、稀缺、珍奇等特点的消费品」。今年以来,茅台价格「一飞冲天」带动高端酒整体价格带向千元以上跃迁,标志着高端白酒自2012年以来再度进入奢侈品时代。

相比于普通白酒,高端白酒品牌卓越,品质突出,且具备深厚的历史底蕴,而价格亦显著高于其他白酒,因此高端白酒本质上属于奢侈品。 下面我们分别从消费属性、社交属性以及投资属性等方面分析高端酒的奢侈品属性。

业绩:需求扩张有确定性支撑,量价齐升存超预期可能。

过去三年高端酒终端销售额复合增速超40% 从终端销售额来看,我们首次提出以「终端销售额」来考核公司业绩表现,这一指标更能还原公司真实市场表现,发现过去三年高端酒整体终端销售额复合增速超40%,远高于28%的报表收入增速,超出市场对于白酒成长性的传统认知水平。

茅台当前存在提价空间

当前高端酒产量占比不足1%,未来提升空间广阔。2018年我国白酒产量约871万吨,而茅五泸三家高端酒企加起来仅不足6万吨,占比不足1%。因此,当前高端酒销量在行业中占比极低,未来随着行业进入结构性繁荣时代,优势品牌将尽享消费升级带来的品牌集中红利,高端酒占有率提升空间十足。

社交媒体的宣传放大了茅台品牌效应,强化消费者对于高端酒品牌认知。2018年以来茅台一瓶难求的现象愈演愈烈受到了广泛关注,价格持续上涨、股价屡创新高的讨论也频频见诸于社交终端。受此影响,茅台好、茅台贵在全民心中逐渐成为一种共识,茅台成为一种精神符号,明显与其他品牌拉开档次。 而高收入群体扩容是高端酒需求的最有力支撑,当前需求潜力仍有很大释放空间。正如本文第一部分所分析的,近年来我国收入分化加剧,2018年高收入组收入增速为中等收入组的2倍,预计未来这一分化趋势仍将延续,我们认为高收入群体的快速扩容是高端酒需求增长的最直接支撑因素。

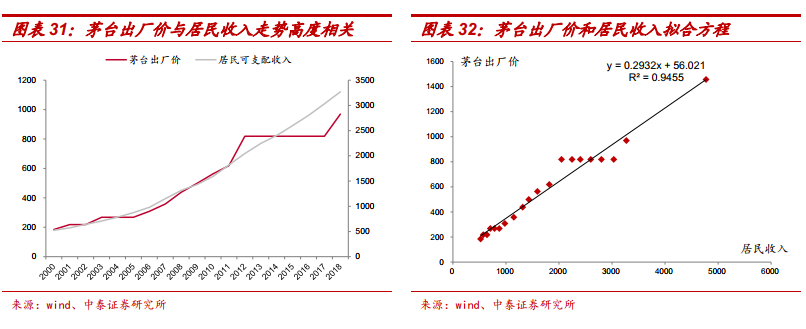

此外,我们发现,2000-2011年茅台出厂价和我国居民收入走势高度相关,两组数据相关系数高达99.00%,表明居民收入可以很好地拟合茅台价格。但是近年来两者走势差距拉大,即茅台出厂价涨幅跑输居民收入涨幅中国高端名烟,表明当前茅台出厂价相对被低估,因此存在提价空间。我们测算到2024年,茅台出厂价有望达到1500元。

2024年,三家高端酒整体收入CAGR将达16% 展望未来,我们认为高收入群体持续扩容是高端酒需求最大支撑,未来需求仍有很大释放空间,且高端酒市场寡头垄断的格局已然稳固,茅、五、泸将瓜分高端酒需求扩张红利。我们通过详细测算,预计到2024年,飞天、普五和国窖的销量将分别为2018年的1.5、1.5、2.3倍,价格将分别为1.67、1.42、1.34倍,由此可得收入将分别为2018年的2.6、2.1、3.1倍,对应2018-2024年收入CAGR分别为17%、13%和21%,三家整体收入(高端酒业务)CAGR达16%。考虑到提价带来利润率提升,净利润增速将有望更快。

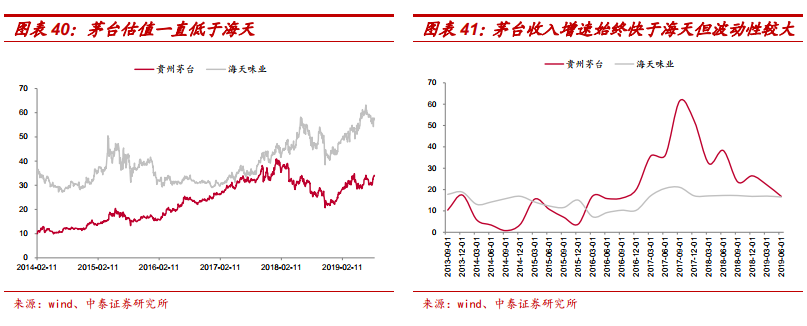

估值:周期性弱化+确定性溢价,未来有望向奢侈品估值看齐。 从过去压制白酒估值的因素来看,首先市场过去认为白酒业绩周期性波动较大,但我们再度重申白酒周期性弱化将是板块未来估值中枢提升的主要逻辑;其次传统估值方法只注重成长性而忽略了确定性,但我们认为高端酒业绩确定性强,理应享受确定性溢价。

对标海外来看,相较于海外烈酒龙头帝亚吉欧,国内白酒龙头成长性更高、盈利能力更强、竞争格局更优,未来估值高于海外龙头将成为常态;相较于全球奢侈品巨头,爱马仕估值长期保持在40倍以上,茅台在品牌、产品、稀缺性、投资属性等方面均与其具备可比性,因此我们认为国内白酒龙头估值未来有望向奢侈品巨头看齐。

|