|

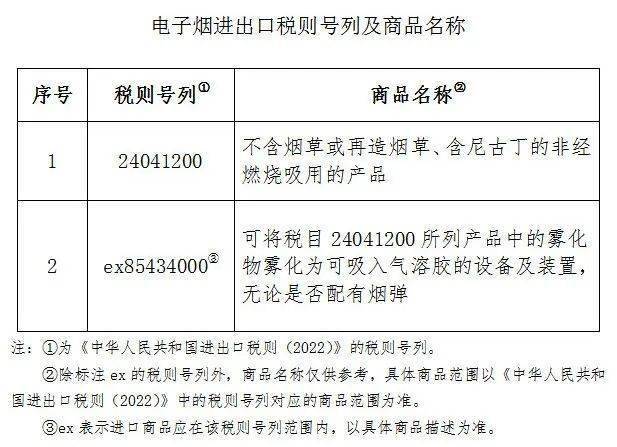

一电子烟生产车间。 南都资料图 南都讯 记者程洋 10月25日,财政部、海关总署、税务总局发布《关于对电子烟征收消费税的公告》(下称《公告》)。自11月1日起,对电子烟执行征收消费税,实行从价定率的办法计算。生产(进口)环节的税率为36%,批发环节的税率为11%。 电子烟是指用于产生气溶胶供人抽吸等的电子传输系统,包括烟弹、烟具以及烟弹与烟具组合销售的电子烟产品。烟弹是指含有雾化物的电子烟组件。烟具是指将雾化物雾化为可吸入气溶胶的电子装置。

南都电子烟产业观察课题组此前跟踪报道香烟生产成本,此次消费税征收公告是自10月1日电子烟管理细则及国标正式执行后,又一关于电子烟产业的执行细例。有业内人士认为,对于行业整体而言,此次征收消费税的公告基本符合预期,税费成本将由产业共同承担。 A 电子烟适用出口退(免)税政策

从2003年诞生,历经近20年的技术迭代更新,电子烟已经成为少见的“中国发明、中国技术、中国生产”,并在全球占据主导地位的细分产业,形成了“中国制造、世界消费”的产业格局。据统计,全球90%的电子雾化器产自深圳,深圳俨然成为全球电子烟重要的集散地。 作为深圳的优势产业之一,电子烟的产业价值在官方的产业规划中得到进一步凸显。深圳宝安区今年3月出台的《关于促进先进制造业和现代化服务业高质量发展的若干措施》中,提出“支持区域特色优势产业发展。鼓励新型电子雾化设备等特色优势产业企业集聚发展”,并对建设电子雾化设备专业园区的实施主体以及对新型电子雾化设备等特色优势产业企业给予支持奖励。 今年以来,电子烟行业的监管政策相继落地。5月1日,《电子烟管理办法》正式实施落地;10月1日,《电子烟》强制性国家标准落地实施。至此,电子烟行业迎来“有法可依、有标可循”的新发展阶段。在监管政策的护航下,行业的长远发展也有了更加稳定的预期。 此次开征消费税,据《公告》显示,是为更好发挥消费税引导健康消费的作用,将电子烟纳入消费税征收范围,在烟税目下增设电子烟子目,实行从价定率的办法计算纳税。生产(进口)环节的税率为36%,批发环节的税率为11%。 财政部表示,将电子烟纳入消费税征收范围,在烟税目下增设电子烟子目。电子烟生产环节纳税人,是指取得烟草专卖生产企业许可证,并取得或经许可使用他人电子烟产品注册商标(以下称持有商标)的企业。通过代加工方式生产电子烟的,由持有商标的企业缴纳消费税。电子烟批发环节纳税人,是指取得烟草专卖批发企业许可证并经营电子烟批发业务的企业。电子烟进口环节纳税人,是指进口电子烟的单位和个人。 《公告》显示,电子烟生产环节纳税人从事电子烟代加工业务的,应当分开核算持有商标电子烟的销售额和代加工电子烟的销售额;未分开核算的,一并缴纳消费税。

在关于计税价格上,《公告》显示,纳税人生产、批发电子烟的,按照生产、批发电子烟的销售额计算纳税。其中,电子烟生产环节纳税人采用代销方式销售电子烟的,按照经销商(代理商)销售给电子烟批发企业的销售额计算纳税。纳税人进口电子烟的,按照组成计税价格计算纳税。 在关于进出口政策方面,《公告》显示,纳税人出口电子烟,可适用出口退(免)税政策。将电子烟增列至边民互市进口商品不予免税清单并照章征税。除上述规定外,个人携带或者寄递进境电子烟的消费税征收,其他事项依照现行消费税规定执行。 B

将对生产端及零售价格带来影响 对于此次开征电子烟消费税,有专家认为,在《中华人民共和国烟草专卖法实施条例》修订后,以及《电子烟管理办法》施行后,均有明确规定,电子烟等新型烟草制品参照卷烟的有关规定执行。烟草本就在消费税目录下,对电子烟开征消费税,进一步完善了消费税在烟草目录的征税范围,也有利于发挥好消费税引导健康消费的作用。 此外,业内专家郑植表示,此次税费从生产端开始划定,按36%税率缴纳,生产厂家毛利估计会被压缩一半以上,市场或迎来涨价潮,甚至波及到市场零售价。然而,各电子烟企业是否会针对征收消费税的要求调整市场零售价格,消费者是否接受电子烟零售涨价,仍有待市场进一步验证。 值得注意的是香烟生产成本,《公告》显示,对电子烟的批发环节的税率为11%,这也会进一步挤压代理商的利润空间。郑植分析认为,参考卷烟,从批发到零售,每一层都会加价。在开征消费税的情况下,电子烟的生产商和品牌方也大概率会采取加价的措施。 (责任编辑:admin) |