|

1.潜力巨大的美好生活创造者 1.1、简介 香精是由多种香原料、溶剂或载体及其他辅料调配而成的芳香类混合物,通常直接用于增加各类终端产品的香气和香味,具有独特和不可替代的作用。在食品饮料、日化、烟草等众多行业中,香精都有着广泛的应用。 香精的使用在最终产品中占比非常小,添加量通常不超过2%,但其对客户产品的品味、风格影响很大。以烟草用香精为例,其能够保持卷烟稳定的香气以及吸味,消除不同等级烟叶间的差异,保持卷烟品质,同时通过使用香精还能赋予品牌香烟独有的特征香气,有助于提升卷烟等级。因此,香精独特的作用使其已成为很多产品生产过程中必不可少的辅料。

由于香精产品需满足客户定制化需求,香精生产企业一般“以销定产”,为保证能及时完成销售订单,香精企业通常保持一定量的原材料存货以及产成品存货。经营方式则以直销为主,此外也会预先开发部分市场所需通用香精配方,采用经销方式向中小型客户销售。 1.2、上游供给充足,下游需求稳定 香精是多种香原料与溶剂或载体以及其他辅料构成的混合物,因此香精行业的直接上游包括香原料行业、生产溶剂或载体的基础化工行业以及生产其他辅料的精细化工业。溶剂或者载体主要包括酒精、丙二醇、甘油等,上述基础化工产品市场供应充分。香精生产的其他辅料则包括乳化剂、抗氧剂、防腐剂等精细化工产品,目前国内市场供应充足。 而目前世界上香原料品种约有数千种,国际性的香料香精公司也相互采购和配置已进行香精的生产。从上下游市场看,既有进行香料和香精一体化生产的企业,在满足自身需求之外向市场适度供应香料,也大量存在单独生产香料的企业。

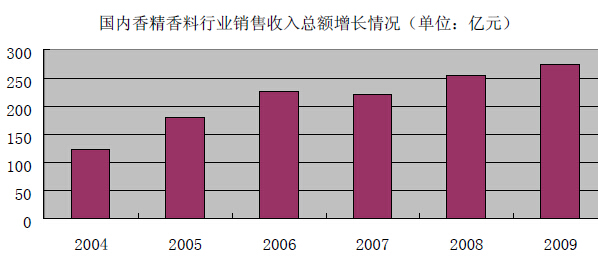

而香精行业的下游主要包括食品、饮料、烟草、日化行业等等。在食品饮料行业中,随着中国城市化进程突飞猛进的发展,人们对于饮食的需求日益发生变化,现代快节奏的生活特征,带动了预包装食品需求的迅速增长,从而推进了香精行业的发展。而在烟草行业,为了保持卷烟的香气和吸味,要通过加料和加香,消除不同等级烟叶之间的差异,保持卷烟的品质。同时,通过使用香精还能赋予品牌香烟独有的香气,提升卷烟的等级。日用香精产品则主要应用于洗护用品、化妆品、香水等日化领域,随着消费者对于美好生活的不断追求,日化行业的增长潜力巨大,为日用香精的发展提供了良好机遇。 1.3、国际市场趋于饱和,国内规模潜力巨大 随着全球经济的不断发展以及消费水平的不断提高,使得居民对于食品以及日用品品质的要求愈来愈高,香精香料行业得以快速增长。近20年,国际香精香料销量持续增长,销售额在世界精细化工行业中仅次于医药行业位居第二。根据&资料显示,2017年全球香精香料行业销售额达263亿美元,近10年复合增长率达到2.63%。

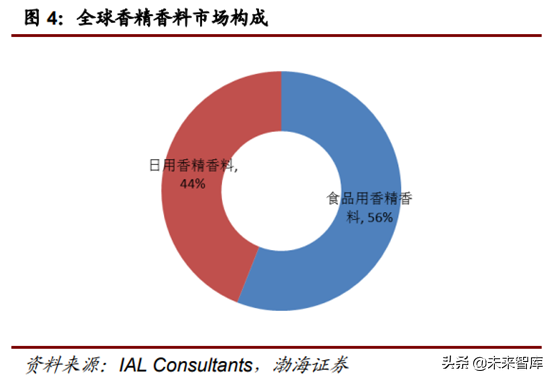

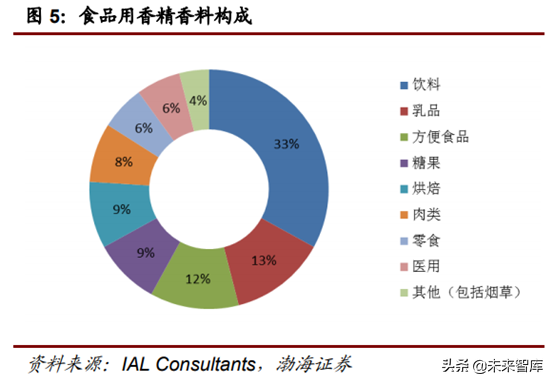

而据最新数据显示,全球香精香料市场2017年度销售额达282亿美元,同比增长4.6%,并且未来将以每年4.9%的复合增速增长,至2022年该市场规模将达到360亿美元。而全球香精香料市场中,食品用香精香料占比为56%,日用香精香料占比约为44%。食品用香精又可以分为多个种类,其中规模占比最大的为饮料,约占食品用香精规模的33%,而烟草用香精实际占比不足4%。

从全球范围看,香精香料市场最大的消费国当属亚洲,其消费额约占全球市场的41.28%,紧随其后的是北美以及西欧。尽管西欧和北美市场已十分成熟,但随着消费者口味和偏好的不断变化,对香精香料的需求仍然有一定的增长潜力。而发展中国家比如中东欧、中东非以及亚太地区,尤其是非洲以及亚洲的部分地区,由于食品以及消费品的需求不断增长,导致对于香精香料的消费额仍将继续增长,预计亚太地区未来对于香精香料的需求将最为强劲。

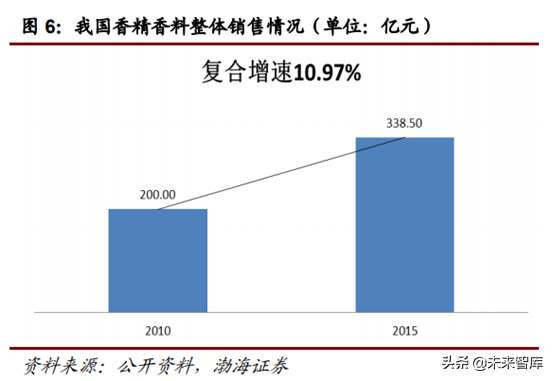

反观中国市场,无论从销售或者是消费均存在巨大的发展空间。公开资料显示,我国2010年香精香料市场销售额为200.0亿元,至2015年销售额达338.5亿元,年复合增速为10.97%。2015年,我国香精香料消费额为13.89亿美元,仅占全球总消费的5.67%,增长空间巨大。

1.4、国际市场呈垄断格局,国内集中度偏低 总体来看,全球香精香料产业呈现高度垄断格局,国际十大香精香料公司多集中于发达国家。20世纪90年代以来,行业集中程度明显加速,核心生产企业日趋稳固,2017年前十大生产企业市占率达78.73%,头部公司奇华顿的全球市场份额就高达20%。

而在中国目前共有香精香料企业1000余家,大多属于中小型企业,行业集中度相对较低。国内中小型企业在消费前端信息采集、市场研究以及研发投入较少,难以形成以技术为核心的竞争力,因此大部分中小型企业成长进程缓慢。而国际市场目前已呈现高度垄断格局,前十大公司市占率已接近80%,行业发展成熟。

近年来国际前十大香料香精生产公司均已进入中国市场,并且纷纷加大在华投资,新建研发中心以及生产基地,以求在中国广阔的市场当中分一杯羹。国际巨头的加入为我国香精行业的发展注入了活力,同时也加剧了竞争。

2.三大发展方向带来机遇

2.1、烟用香精——发展机遇仍存 作为世界第一烟草生产和消费国,我国吸烟人数达到3.36亿人,占全球吸烟人数的30%以上。我国烟草产业曾保持迅猛的发展态势,至2015年达到顶峰。据国家统计局统计显示,2015年我国共销售卷烟26127.20亿支。随后,由于宏观经济环境、国内控烟形式以及烟草行业提税顺价影响,行业发展遇阻。尤其是2015年5月由财政部和国家税务总局联合下发的《关于调整卷烟消费税的通知》,明确将卷烟批发环节从价税税率由5%提高至11%,并按0.005元/支加征从量税,使得卷烟终端零售价格大幅提高,导致产销明显下滑。

尽管如此,由于我国有着庞大的消费者群体,加之我国宏观经济形势依然长期向好,卷烟行业销量虽然在2016年出现明显下滑,但下游总需求仍然稳定。此外,行业自2016年触底之后开始复苏,根据烟草在线最新数据显示,去年1-8月我国卷烟产量累计同比增幅达到4.3%,卷烟销量累计同比增长2.17%,预计未来3-5年行业整体仍然将恢复性增长。

此外,虽然国内卷烟市场目前来看趋于饱和,但其中的内部结构则在悄然发生改变。伴随着我国国民收入的持续增长,消费者对于卷烟品质的要求也在日益提高。公开资料数据显示,2013年初卷烟消费市场一类卷烟的消费比例占全部消费的比重为23%,而五年后这一比例已上升至30%,二类卷烟消费比例也有相同程度提高,三至五类则出现不同程度的下降。在消费升级的大环境下,通过使用香精能够赋予品牌香烟独有的特征香气,且有助于提升卷烟的等级。因此,如何调整叶组配方、使用香精加香加料是各大卷烟生产企业的核心技术。由于独特的作用,香精已成为卷烟生产过程中必不可少的辅料。

而从国家烟草专卖局的生产经营调度会中不难看出,我国烟草行业仍然担负着艰巨的税利任务。11月会议强调,确保销售4750万箱目标任务香烟生产成本,确保完成全年税利目标任务,争取实现税利总额超过历史最好水平。在国内消费市场基本稳定的大环境下,如何在大众健康及烟草行业营收间平衡成了当务之急。我们认为,解决方案主要包括三个方面:其一,加快国内卷烟出口,开辟国外市场需求,我们认为这也是中烟国际在香港上市的主要诉求;其二,行业内部结构调整,通过低档卷烟高档化来提高价格,增加行业整体营收;其三,推进新型烟草在我国的发展,既能够减少吸烟对于身体健康的伤害,又能够给烟草行业发展注入新的生机,完成税利任务。而烟用香精作为烟草生产的必须用品,必将收益。 2.2、食用香精——发展空间广阔 随着我国城市化建设突飞猛进的发展,人们的饮食结构也随之发生了巨大的变化。现代生活节奏的加快,带动了预包装食品需求的迅速增长,从而推动了香精的发展。例如甜味香精可广泛应用于饮料、乳品、糖果、烘焙等领域,而咸味香精则可应用于酱料、腌泡、调味品等。近十年来,我国食品制造业在经历了高速发展后趋于稳健(2017-2018年统计口径改变导致主营业务收入下降),行业规模达到近两万亿水平。我们预计,未来行业整体将会向精细化发展,产品不断推陈出新,食品用香精必将存在广阔的发展空间。

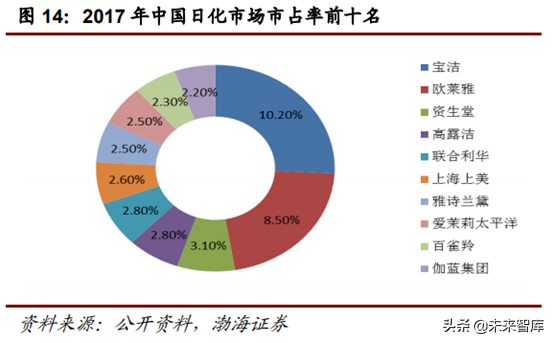

2.3、日化行业——后来居上 香精在日化行业的应用主要是对香水、化妆品等工业制品加香矫味,目的主要是让消费者在使用这些产品的过程中能嗅到舒适合宜的香气,其中香精的使用量很小,但作用却举足轻重。近年来我国日化行业呈快速增长态势,但由于现代香精工业起源于欧洲,国际市场目前呈现高度垄断格局。未来,随着我国日化行业的不断发展,公司日化用香精或许可以得到新的发展契机。

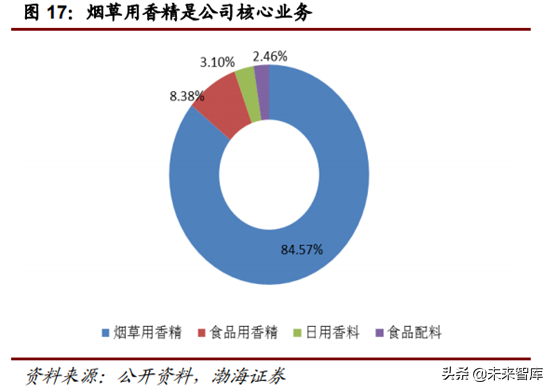

3.A股相关公司——各有所长,各自深耕 3.1、国内相关上市公司 整体来看,目前国内市场尚无香精香料行业绝对龙头,仅华宝股份一家公司在烟用香精领域处于绝对领先地位。未来随着行业法发展,香精香料市场竞争格局也将逐渐清晰,相关上市企业或将凭借资本优势进行规模扩张,从而在竞争中获益。 3.1.1、华宝股份 华宝香精股份有限公司主要从事香精的研发、生产和销售,同时经营少量的食品配料业务。公司销售额在国内一直名列前茅,是中国香精行业的领先企业。公司设立以来,以华宝香精股份有限公司“美味生活引领者”为发展愿景,坚持创新、务实、忠诚、协作的企业精神,以国际化视野整合国内外科研资源,为客户提供产品风格系统解决方案和综合技术服务。 公司前身为成立于1996年的华宝食用香精香料有限公司,2001年与“红塔集团”合资成立云南天宏香精香料有限公司,2004年收购孔雀香精成立上海华宝孔雀香精香料有限公司,2005年收购华芳烟用香料有限公司51%股权,2008年成立广州华宝并且收购厦门琥珀香料有限公司股权,2011年组建鹰潭华宝香精香料有限公司,2015年委托麦肯锡进行战略规划,吹响了公司“二次创业”的号角,2016年正式迁址西藏拉萨并完成股份制改造,公司更名为华宝香精股份有限公司,开启华宝香精发展的新纪元,2018年公司于A股上市。 由于2016年烟用原料业务置出发行人体系,对营业收入造成一定扰动,剔除烟用原料业务业绩影响,公司2015-2017年实现营业收入22.15、22.04、21.97亿元,营业收入相对平稳。从营收构成看,食用香精中的烟草用香精占比超80%,是公司的绝对核心。未来公司将坚持以客户需求为导向,食用香精为龙头,进一步提升公司在日用香精、食品配料等领域的竞争实力。

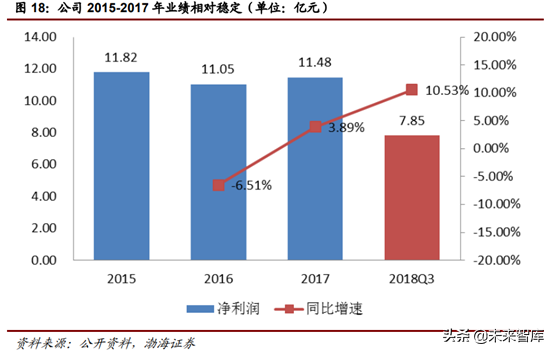

近年来由于国家控烟政策的实施,公众对健康的关切程度不断提高,加之宏观经济遭遇全球经济乏力影响,导致国内烟草行业产品库存增加、发展空间缩小,行业整体面临需求拐点。但由于我国仍有庞大的烟草消费群体,对公司的香精业务仍能形成有效支撑。公司2015-2017年实现净利润分别为11.82、11.05、11.48亿元,业绩相对平稳,2018年前三季度实现业绩7.85亿元,同比增长10.53%,随着行业负面影响的减退,公司业绩将稳中有升。

剔除烟用原料业务影响,公司2015-2017年毛利率分为为76.04%、75.92%、78.44%,2015-2016年的毛利率基本保持稳定,2017年毛利率小幅提升主要得益于较高毛利率的烟草用香精收入占比提升所致。分产品高,烟草用香精的毛利率基本稳定在85%左右,远高于公司其他产品毛利率。公司烟草用香精的高毛利率主要是由于行业特点以及公司产品的高技术含量、高附加值决定的。

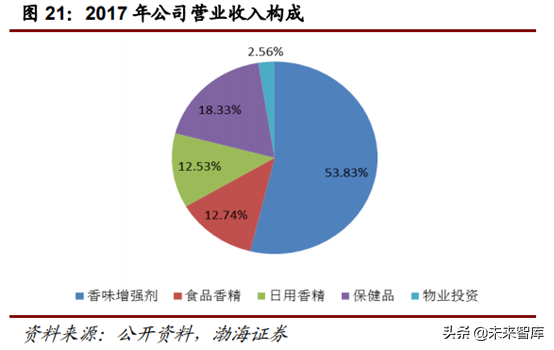

3.1.2、中国香精香料 中国香精香料有限公司主要从事香精和香料的研发、生产、贸易以及销售。公司产品旨在通过改善产品味道以及香味提升产品质量并提高产品附加值。公司香精香料业务主要涉及食品用及日用领域。 公司前身为成立于1991年的深圳波顿香料有限公司,至2000年公司始终致力于发展香味增强剂业务,2002年开始发展食品香精业务,次年设立日化香精业务并与上海技术学院进行合作研发,2004年于深圳成立波顿研发中心并且与中国农业大学成立实验室,2005年香港联合交易所上市,2007-2015年成立咸味销售中心、上海研发中心、建设波顿科技园并开始投入使用,2016年收购世界第二大电子烟生产公司,Inc.以及四家烟用香精制造企业,2017年东莞波顿厂房落成并且投入使用。 公司近十年来营业收入总体呈现增长趋势,其中2016年的收购使得公司营收水平再上一个台阶,近十年营收增速为7.66%。2017年公司实现营业收入10.89亿元,其中香味增强剂占总营收的53.83%,是公司的绝对主营业务;食品香精及日用品香精占比分别为12.74%、12.53%,是公司第二大营收来源。

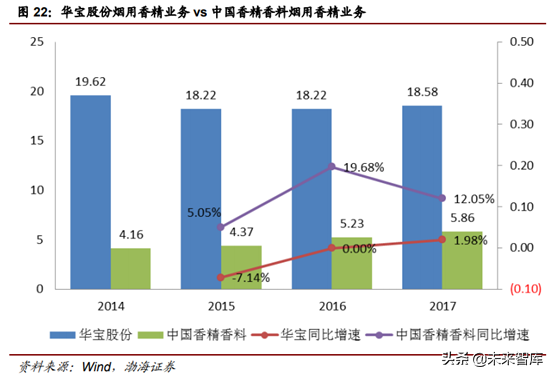

公司香味增强剂业务即烟用香精业务,主要包括烟叶加料香精、烟丝加香香精以及烟用复考香精,该业务与华宝股份形成绝对竞争关系。从体量上来说,2017年华宝股份烟用香精业务实现营业收入18.58亿元,同年中国香精香料同类业务实现营业收入5.86亿元,从体量上来说华宝股份处于绝对优势地位。但从业务发展来看,中国香精香料近几年都保持了一定的增长态势,而华宝则趋于稳定。

3.1.3、爱普股份 爱普香料集团有限公司成立于1999年,是中国香精香料及食品配料的制造企业,主要产品包括:香料(含合成香料和天然香料)、香精(含食用香精和日用香精)和工业巧克力(主要包括冷冻饮品用巧克力以及烘焙用巧克力)。公司秉承“安全和环保、创意和创新”的产品开发理念,积极推进产品创新和技术创新,众多知名品牌的产品中都融入了爱普独有的香味和香韵。公司2015年于A股上市,随后与法国&成立合资子公司,在印尼设立海外子公司,2017年先后设立杭州天舜食品有限公司、上海爱普食品配料有限公司以及上海普洋生物科技有限公司。 公司产品广泛应用于食品、饮料、卷烟、日化等多个领域,同时经销国际知名品牌的黄油、奶酪、淡奶油、巧克力、可可、水果制品等食品配料。公司近年营收始终保持稳定增长,但由于上游原材料供应短缺、价格大幅上涨以及经销产品成本上升导致毛利下降,近两年净利润持续下滑。

食品配料业务是公司营收最为主要的来源,占据公司总营收的70%以上,但由于食品配料业务主要以经销为主,故毛利率较低。而公司的香精香料业务由于具有较高的毛利率,为公司利润做出了主要贡献。未来公司将紧随天然、健康、功能的食品消费趋势开发产品,并投资天然食品配料行业,为公司的可持续发展打好基础,短期建议关注公司工业巧克力的放量情况。

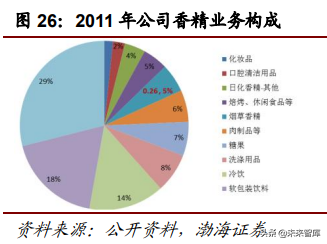

公司香精业务虽然占公司总营收比较较小,但毛利率较高,因此对公司的业绩弥足轻重。从产品结构看,公司香精业务偏向日化香精,烟用香精次之,食品最少。

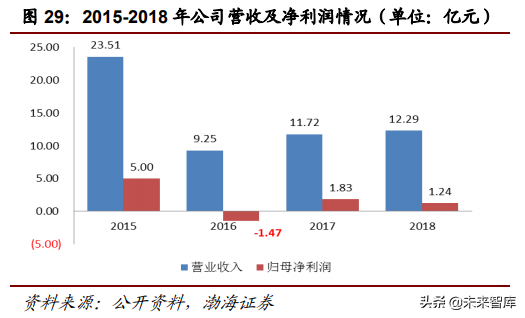

3.1.4、百润股份 上海百润香精香料股份有限公司创始于1997年,是我国第一家于A股上市的香精香料行业公司。公司原主要从事香精香料的研发、生产、销售以及服务业务,经过对巴克斯酒业进行并购重组之后,形成了香精香料和预调鸡尾酒双主营业务发展格局,其中预调鸡尾酒业务营收占比较高。 近几年来香烟生产成本,由于预调鸡尾酒行业尚处于发展阶段,因此营业收入及净利润波动较大。由于公司在鸡尾酒业务方面不断进行产品迭代、优化销售渠道,使得公司目前已从恶化的经营状况中逐渐恢复,并且在预调鸡尾酒领域一家独大,未来或将长期稳步发展。

公司香精香料业务主要包括“百润()”牌香精香料的研发、生产、销售以及服务,主要产品为食品用香精,具体用途包括乳品、饮料、糖果、烘焙、冰品、调味品、肉制品、休闲食品、速冻食品和烟草制品等。但总体量相对较小,2018年半年报披露香精香料业务板块主营业务收入1.04亿元,占总营收比例18.78%。预调鸡尾酒业务已成为公司绝对主营业务,随着公司产品结构不断丰富、销售渠道逐渐畅通、市场竞争格局日趋良性,公司未来也将大有所为。

3.2、横向对比——不同侧重,各自深耕 整体来看,在香精业务(包括食用香精以及日用香精)中华宝股份规模最大。细分来看,烟用香精领域华宝股份规模最高,中国香精香料次之;食品用香精类,爱普股份在规模上相对领先,华宝股份次之;而在日用香精领域,中国香精香料更优。

由于华宝股份在烟用香精领域的龙头地位,客户粘性较强,因此毛利率在同行业中大幅领先。紧随其后的是百润股份,但百润毛利率似有下降趋势,而爱普股份毛利率最低。中国香精香料整体毛利率自2016年有明显上升,或主要得益于烟用香精规模的提高,侧面印证了烟用香精高毛利的特征。

通过整理不难发现,四家上市公司在香精业务领域均有各自稳定的客户,且品牌力较强。但从各大公司客户可以见得,不同公司业务倾向不同,百润股份更偏向于食用香精,其他三家在各业务线条相对均衡。

研发费用方面,单从费用来看华宝股份明显高于其他几家上市公司。但如果按照研发费用占香精业务收入的比例看,华宝股份和中国香精香料的差距不大,爱普股份研发占比相对较低,而百润股份的研发占比较高(与研发费用中包括了预调鸡尾酒有关)。

|